In Extenso Innovation Croissance dévoile les résultats de son premier baromètre des levées de fonds des entreprises technologiques françaises. Son objectif : aller au-delà des données économiques classiques, en cherchant à éclairer les enjeux du financement des périodes clés que traversent les startups.

Comment évoluent les levées de fonds en fonction de l'âge des entreprises ? Comment ces dernières arrivent-elles à "survivre" dans cette période des 1 à 3 ans que l'on appelle la "vallée de la mort" ? Quels secteurs sont les plus accompagnés ? Pour la première édition de son baromètre des levées de fonds, In Extenso Innovation Croissance, entité du réseau Deloitte, s'est intéressée aux tours de tables réalisés par des jeunes pousses françaises auprès de Ventures capital en 2016.

Près d'1/3 des opérations sont inférieures à un million d'euros

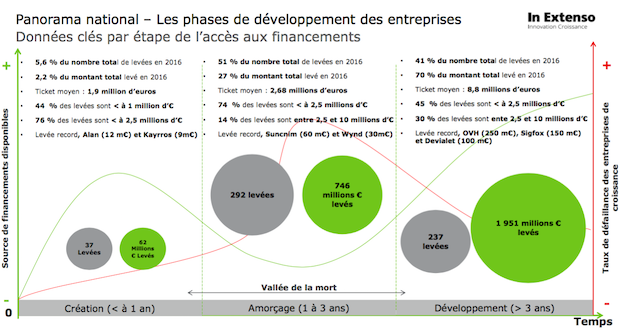

Celles-ci, réparties en quatre secteurs (internet et services, logiciels et composants, life science, sciences de l’ingénieur et autres), comptant eux-mêmes 23 sous-secteurs (Fintech, Medtech, Cleantech, E-commerce, etc.), s'est intéressé en premier lieu à cette période critique allant des 1 à 3 ans de l’entreprise, appelée "vallée de la mort" en référence à la difficulté avec laquelle elle arrivent à trouver des sources de financement pour accélérer leur décollage commercial.

Et si lors de leur première année d'existence, les jeunes pousses semblent accompagnées et soutenues de toutes parts, tant financièrement qu'humainement, la chute est rude à partir de la seconde année. En effet, au moment où elles auraient besoin d'être épaulées, notamment dans leur développement commercial, elles se retrouvent face à de réelles difficultés à trouver des financements, et cela jusqu'à leur troisième anniversaire environ. Une difficulté qui, si les startups ne disposent pas d'un capital important, en poussent une grande partie à jeter l'éponge.

" Accompagnant les entreprises innovantes depuis plus de 15 ans, nous constatons que la plupart d’entre elles connaissent des difficultés, souvent fatales, non pas dans leur première année d’existence, lors de leur phase de R&D, mais plutôt au moment où elles devraient être en mesure de signer leurs premiers contrats commerciaux. C’est ce que nous avons appelé la « vallée de la mort » qui correspond à la période entre 1 et 3 ans, explique Patricia Braun, présidente de In Extenso Innovation Croissance.

Au total, alors que l’ensemble des entreprises technologiques ont passé le cap des 2 milliards d’euros levés en 2016, 65% des levées effectuées ne dépassent pas les 2,5 millions d’euros, et 28% sont inférieures à un million d’euros.

Enfin, il est intéressant de noter que le volume des fonds levés est beaucoup plus important chez les startups de plus d'un an, et que la valeur des capitaux engagés est bien moindre : de 2,5 millions d’euros levés entre 1 et 3 ans d’existence, celle-ci passe à près de 8,2 millions d’euros pour les entreprises de plus de 3 ans en moyenne. Le ticket moyen, quant à lui, passe de 1,9 million d'euros la première année à 2,68 millions d'euros entre la première et la troisième année. Il bondit ensuite à 8,8 millions d'euros chez les entreprises de plus de trois ans, représentant ainsi 70% des montants levés en 2016.

"Internet et services", secteur le plus intéressant pour les investisseurs ?

En 2016, les startups du secteur internet et services ont rassemblé près d'1 milliard d'euros en 236 levées. Un domaine porté naturellement par les opérations de Sigfox (150 millions d'euros), Devialet et Deezer (100 millions d'euros chacune). Suit le secteur des logiciels et composants avec 895 millions d'euros levés en 179 opérations, puis celui des "life science" avec 462,8 millions d'euros levés en seulement 55 opérations.

" Les entreprises Internet & Services / Logiciel et Composants lèvent plus souvent mais à des montants moyens inférieurs à ceux enregistrés par les acteurs en Life Science par exemple. En effet, leur modèle économique et leur proximité avec le marché contribuent à leur succès et expliquent leur place en tête du baromètre, notamment pour les plateformes d’intermédiation et e- commerce", précise Patricia Braun, présidente de In Extenso Innovation Croissance.

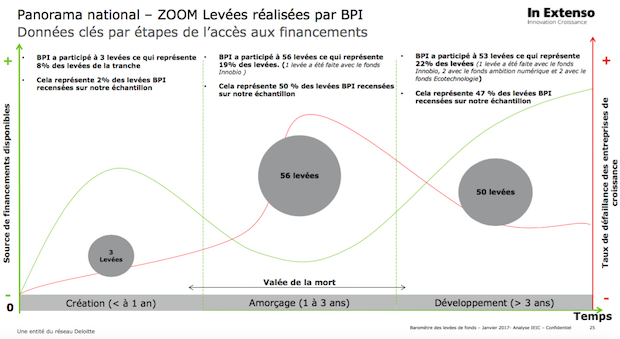

Des secteurs accompagnés et très suivis par Bpifrance, qui décroche en 2016 la palme de l'investisseur le plus actif, et de loin. Dans une économie numérique déjà très dynamique, celui-ci s'impose en particulier auprès des startups en phase de développement (plus de trois ans) avec 22% des levées réalisées. Bpifrance représente également 8% des levées pour les entreprises en phase de création en 2016, et 19% des levées pour les entreprises en phase d’amorçage.

L'Ile de France devant, le Centre Val de Loire derrière

Sans surprise, c'est l’Ile-de-France qui se hisse en tête des régions en 2016, dopé par les opérations de Devialet et Deezer. Celle-ci, qui concentre une très forte majorité de startups et d'investisseurs, a rassemblé 1, 554 milliard d’euros en 2016, avec 72% de levées effectuées sur des tickets inférieurs à 5 millions d'euros.

Avec 90% d'opérations ne dépassant par les 5 millions d'euros, la région Hauts de France arrive en seconde position avec 286.75 millions d'euros levés en 2016, devant la région Occitanie avec 252 millions d’euros levés. Suivent ensuite les Pays de la Loire (199 millions d’euros), l'Auvergne – Rhône Alpes (185 millions d’euros), et la Provence Alpes Côte d’Azur (135 millions d’euros).

Bonne dernière, la région Centre Val de Loire concentre seulement 3.7 millions d’euros d'investissements en 2016, avec 100% des opérations ne dépassant par les 5 millions d'euros. La région compte cependant trois jeunes pousses à suivre de près : Arioneo, qui levait 1,1 million d'euros l'an dernier pour ses objets connectées dédiés au monde du cheval, Bowie (1 million d'euros), et Opitrip (0,56 million d'euros).

" Même si les investisseurs s’attachent peu à la localisation des entreprises qu’ils suivent, il est vrai que certaines régions sont naturellement plus pauvres en entreprises innovantes. Ces régions disposent souvent d’un tissu économique moins dense et comptent par conséquent moins de structures favorisant le développement d’entreprises technologiques", explique Patricia Braun, présidente de In Extenso Innovation Croissance.