Cette absence, qui nous l’espérons sera comblée au cours des prochains mois par l’AMF et les différentes instances laisse place à l’interprétation sur les impacts fiscaux de ces opérations pour les sociétés émettrices. Notre cabinet, régulièrement sollicité sur le sujet, a entamé une réflexion sur ce sujet.

Les principaux mécanismes des ventes de tokens

Une ICO est avant tout une levée de fonds de type financement participatif reposant sur la technologie blockchain. Les startups souhaitant lever des capitaux vont en échange des fonds récoltés, non pas donner des actions, mais des « tokens » (jetons virtuels en français) émis via la technologie blockchain. Les investisseurs achètent donc des actifs numériques qui ne sont pas des parts de capital !

À quoi donnent droit ces tokens ? Il existe plusieurs catégories de tokens :

• Les tokens d’usage (grande majorité des cas) qui correspondent à l’acquisition d’un bien ou d’un droit d’utilisation du futur service qui sera développé par la société ;

• Les Equity tokens assez proches des titres financiers car ils permettent d'accéder à tout ou partie des revenus et/ou des dividendes ;

• Les tokens communautaires qui donnent la possibilité pour leurs détenteurs de participer à la gouvernance du projet financé par l'entreprise ;

Dans les paragraphes suivants, nous ne traiterons que du cas des « utility tokens » car ils représentent la classe de jetons prépondérante dans les ICO’s actuelles et la plus « simple » à appréhender du point de vue fiscal en l’absence de toute règlementation

Rappelons une fois encore que la possession d’un utility token permet à son détenteur d’utiliser le futur service que l’entreprise émettrice entend développer grâce aux fonds récoltés via l’ICO. Une fois les tokens acquis, les investisseurs ont la possibilité de les conserver en vue d’utiliser le service à venir ou de les céder sur une plateforme d’échange pour générer une plus-value.

Pour prendre une image simple, on peut comparer les utility tokens à des préventes d’un service encore inexistant. L’acheteur a en effet la possibilité d’attendre la sortie du produit pour utiliser sa prévente ou la revendre sur une marketplace.

Problématiques fiscales directes

Impôt sur les sociétés

Par définition, un produit constitue une ressource définitivement acquise par l’entreprise bénéficiaire. Cette ressource pouvant être la conséquence de l’exercice d’une ou plusieurs activités :

- L’activité dite « principale », c’est-à-dire le cœur de métier de l’entreprise, généralement prévue dans l’objet social de l’entreprise à travers ses statuts ;

- Les activités dites « accessoires », également prévues dans les statuts mais dont l’importance reste marginale par rapport à l’activité dans son ensemble ;

- Les activités « occasionnelles », qui ne sont pas prévues par les statuts mais que l’entreprise peut tout de même être amenée à réaliser (par exemple : la cession d’un véhicule appartenant à la société).

Le Code de commerce (art. R 123-193) et le Plan Comptable Général (art. 222-2) retiennent une conception restrictive de la notion de chiffre d'affaires à faire figurer au compte de résultat : le chiffre d'affaires est constitué par les ventes de marchandises et la production vendue de biens et services et s'entend du montant des affaires réalisées avec les tiers dans l'exercice de l'activité professionnelle normale et courante de l'entreprise.

Nous avons vu précédemment que la vente de tokens pouvait être assimilée à une vente de biens immatériels, voire de la prestation de service futur. De ce fait, cette activité, bien qu’accessoire d’un point de vue opérationnel (l’activité principale de la société émettrice demeure la fourniture du service et non pas la vente de tokens) entrent dans la composition du bénéfice imposable de l’entreprise.

Le résultat généré par la vente de tokens dans le cadre des opérations d’ICO’s est donc selon nous passible de l’impôt sur les sociétés.

TVA (Taxe sur la valeur ajoutée) :

1- Règles générales sur la TVA

La TVA est un « impôt indirect général inclus dans le prix de vente de biens ou de prestations de services et payé par le consommateur ». Sa définition, qui est sans ambiguïté, permet d’en déduire que les émissions d’utility tokens devraient être selon nous être soumises à TVA.

En effet, que le token soit considéré comme un bien immatériel ou comme une future prestation de service, la règle précitée rend le fruit de la vente passible de la TVA. Seule exception possible, mais peu probable : considérer les tokens comme des produits financiers, ce qui de fait les ferait échapper à l’assujetissement à la TVA. En effet, il est assez peu probable que le futur cadre fiscal élaboré par Bercy prévoit une telle exonération, notamment au vu des importants montants en jeu et de son attachement à la TVA.

2 - Principe pour les tokens

Les entreprises commerciales ou assimilées, soumises à l’impôt sur le revenu (IR) ou à l’impôt sur les sociétés (IS), qui collectent des fonds via des ICO’s et émettent des tokens d’usages, fournissent des contreparties qui peuvent être soit des biens matériels, soit des prestations de service. Aux yeux de l’administration fiscale, il s’agit donc d’actes de commerce, lesquels doivent donner lieu à application de la TVA dès lors que la personne y est assujettie.

Il n’existe pas à ce jour de règles particulières applicables aux opérations d’ICO’s en matière de TVA. Ce sont donc les règles classiques qui s’appliquent, la société émettrice devra donc appliquer la TVA au taux normal en vigueur, soit 20%.

3 - Date d’exigibilité

La TVA collectée par les prestataires de services, dans notre cas les émetteurs de tokens, est en principe exigible à l’encaissement. Les prestataires de services peuvent toutefois opter pour l’exigibilité de la TVA collectée d’après les débits. Dans ce cas, la date d’exigibilité démarre à compter de la date d’émission des factures aux clients. Cependant, l’automatisation des flux rend cette distinction quasi-inapplicable dans la pratique, dans la mesure où la facturation coïncide généralement avec le paiement (à quelques secondes ou minutes près).

Reste à savoir si la date de l’encaissement correspond au moment où la société a reçu les cryptomonnaies ou le moment ou ces dernières ont été converties en fiat. En effet, l’administration fiscale n’acceptant pas (encore) les paiements en cryptomonnaies, il serait logique que le point de départ de l’exigibilité de la TVA soit le montant de la conversion des cryptomonnaies en fiat. Cependant, si l’on suit cette règle, il existe un risque de manque à gagner pour les services des impôts en cas de non conversion des cryptomonnaies. En effet, tant que les cryptomonnaies ne sont pas converties, elles ne seraient théoriquement pas taxables (du point de vue de la TVA) et la tentation peut être grande pour les sociétés désireuses d’optimiser leurs finances de ne pas convertir leurs cryptomonnaies.

4 - Territorialité

Une des questions soulevées concerne cette fois-ci la territorialité de l’impôt. En effet, les transactions de tokens impliquant généralement des acteurs de diverses nationalités, il convient de savoir si la TVA doit être appliquée à l’ensemble des transactions ou si des exceptions doivent être prises en compte.

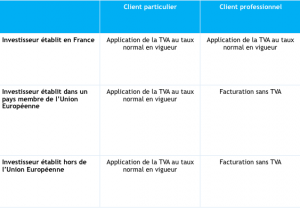

Ci-dessous, un tableau récapitulatif des différentes situations possibles et de leur impact sur l’application de la TVA :

5 - Impact sur le suivi des ventes

Les différentes situations synthétisées dans le tableau ci-dessus nécessitent d’être prises en compte dans le process d’identification des clients et de facturation de l’entreprise. En effet, afin d’être en conformité avec les règles fiscales relatives à la TVA, la société émettrice doit être capable de savoir pour chacun des investisseurs qu’elle doit facturer dans quelle configuration ce dernier se trouve afin d’appliquer le bon régime et de faire figurer les mentions légales adéquates sur les factures.